Das insgesamt eingeworbene Kapital hat 100 Milliarden Yuan überschritten und das für 2025 festgelegte landesweite Verkaufsziel von 6 Millionen Einheiten wurde bereits übertroffen

Mindestens 15 einst vielversprechende Elektroauto-Start-ups mit einer jährlichen Produktionskapazität von zusammen 10 Millionen Einheiten sind entweder zusammengebrochen oder stehen am Rande der Insolvenz

Vincent Kong schwenkt eine Bürste mit weichen Borsten, während er Staub von seinem WM W6 entferntelektrisches Sport Utility Vehicledessen Kauf er seitdem bereut, als sich die Lage des Autobauers verschlechterte.

"WennWM„Wenn das Unternehmen [aufgrund finanzieller Engpässe] schließen würde, wäre ich gezwungen, ein neues [Elektro-]Auto als Ersatz für den W6 zu kaufen, weil der Kundendienst des Unternehmens eingestellt würde“, sagte der Angestellte aus Shanghai, der etwa 200.000 US-Dollar ausgegeben hat Yuan (27.782 US-Dollar), als er den SUV vor zwei Jahren kaufte.„Noch wichtiger: Es wäre peinlich, ein Auto einer gescheiterten Marke zu fahren.“

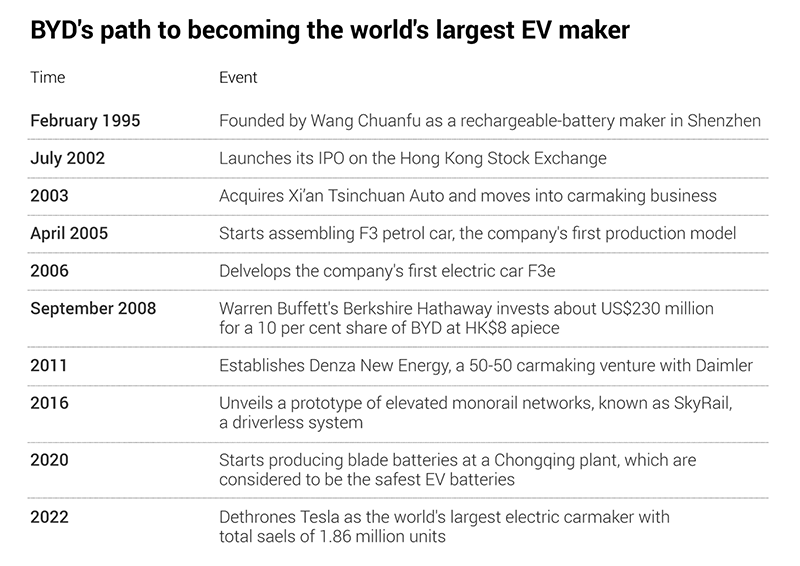

Gegründet im Jahr 2015 von Freeman Shen Hui, dem ehemaligen CEO vonZhejiang Geely Holding GroupWM hat seit der zweiten Jahreshälfte 2022 mit finanziellen Problemen zu kämpfen und erlitt Anfang September dieses Jahres einen Rückschlag, als sein 2-Milliarden-US-Dollar-Reverse-Merger-Deal mit dem in Hongkong notierten Unternehmen Apollo Smart Mobility scheiterte.

WM ist nicht der einzige Verlierer auf Chinas brandheißem EV-Markt, wo bis zu 200 lizenzierte Automobilhersteller – darunter die Hersteller von Benzinfressern, die mit der Umstellung auf Elektrofahrzeuge zu kämpfen haben – darum kämpfen, Fuß zu fassen.Auf einem Automarkt, auf dem bis 2030 60 Prozent aller Neufahrzeuge elektrisch sein werden, wird erwartet, dass nur die Monteure mit den größten Taschen, den schillerndsten und am häufigsten aktualisierten Modellen überleben.

Dieses Rinnsal an Ausstiegen droht sich in eine Flut auszuweiten, da mindestens 15 einst vielversprechende EV-Start-ups mit einer jährlichen Produktionskapazität von insgesamt 10 Millionen Einheiten entweder zusammengebrochen sind oder an den Rand der Insolvenz geraten sind, da größere Player Marktanteile gewonnen haben. Berechnungen von China Business News zufolge müssen kleinere Konkurrenten wie WM um die Tabellenplätze kämpfen.

Der Besitzer von Elektrofahrzeugen, Kong, gab zu, dass die staatliche Subvention in Höhe von 18.000 Yuan (2.501 US-Dollar), die Befreiung von der Verbrauchssteuer, die über 20.000 Yuan einsparen konnte, und kostenlose Autokennzeichen, die eine Ersparnis von 90.000 Yuan mit sich brachten, die Hauptgründe für seine Kaufentscheidung waren.

Dennoch ist der 42-jährige mittlere Manager eines Staatsunternehmens inzwischen der Meinung, dass dies keine kluge Entscheidung war, da er möglicherweise Geld für einen Ersatz ausgeben müsste, falls das Unternehmen scheitern sollte.

Das in Shanghai ansässige Unternehmen WM Motor war einst das Aushängeschild des Elektrobooms in China, da Risikokapital- und Private-Equity-Investoren zwischen 2016 und 2022 schätzungsweise 40 Milliarden Yuan in den Sektor investierten. Das Unternehmen galt einst als potenzieller Rivale von Tesla China zählt Baidu, Tencent, PCCW des Hongkonger Tycoons Richard Li, Shun Tak Holdings des verstorbenen Glücksspielmagnaten Stanley Ho aus Macau und die hochkarätige Investmentfirma Hongshan zu seinen frühen Investoren.

Die gescheiterte Hintertür-Listung von WM beeinträchtigte die Fundraising-Fähigkeit und kam nach einemKostensenkungskampagneDanach kürzte WM die Gehälter seiner Mitarbeiter um die Hälfte und schloss 90 Prozent seiner Ausstellungsräume in Shanghai.Lokale Medien wie die staatliche Finanzzeitung China Business News berichteten, dass WM kurz vor dem Bankrott stehe, da ihm die zur Aufrechterhaltung seiner Geschäftstätigkeit notwendigen Mittel fehlten.

Inzwischen wurde bekannt, dass der in den USA börsennotierte Gebrauchtwagenhändler Kaixin Auto nach einer Vereinbarung, deren Wert nicht bekannt gegeben wurde, als weißer Ritter einspringen würde.

„Die Produktpositionierung und das Branding von WM Motor im Bereich Modetechnologie passen gut zu den strategischen Entwicklungszielen von Kaixin“, sagte Lin Mingjun, Vorsitzender und CEO von Kaixin, in einer Erklärung nach Bekanntgabe des Plans zur Übernahme von WM.„Durch die geplante Übernahme erhält WM Motor Zugang zu mehr Kapitalunterstützung, um die Entwicklung seines Smart-Mobility-Geschäfts voranzutreiben.“

Laut dem Börsenprospekt des Unternehmens, der 2022 an der Hongkonger Börse eingereicht wurde, verzeichnete WM im Jahr 2019 Verluste von 4,1 Milliarden Yuan, die sich um 22 Prozent auf 5,1 Milliarden Yuan im darauffolgenden Jahr und weiter auf 8,2 Milliarden Yuan im Jahr 2021 erhöhten Die Verkaufsmengen gingen zurück.Im vergangenen Jahr verkaufte WM auf dem schnell wachsenden Festlandmarkt nur 30.000 Einheiten, ein Rückgang von 33 Prozent.

Eine große Anzahl von Unternehmen, von WM Motor und Aiways bis hin zu Enovate Motors und Qiantu Motor, haben laut Angaben bereits Produktionsstätten auf dem gesamten chinesischen Festland errichtet, die in der Lage sind, 3,8 Millionen Einheiten pro Jahr zu produzieren, nachdem das Gesamtkapital 100 Milliarden Yuan überschritten hat Wirtschaftsnachrichten aus China.

Das vom Ministerium für Industrie und Informationstechnologie im Jahr 2019 festgelegte landesweite Verkaufsziel von 6 Millionen Einheiten bis 2025 wurde bereits übertroffen.Die Auslieferungen reiner Elektro- und Plug-in-Hybridautos für den Personenverkehr in China werden in diesem Jahr voraussichtlich um 55 Prozent auf 8,8 Millionen Einheiten steigen, prognostizierte UBS-Analyst Paul Gong im April.

Es wird geschätzt, dass Elektrofahrzeuge im Jahr 2023 etwa ein Drittel des Neuwagenverkaufsvolumens auf dem chinesischen Festland ausmachen, aber das reicht möglicherweise nicht aus, um den Betrieb vieler Elektrofahrzeughersteller aufrechtzuerhalten, die Milliarden für Design-, Produktions- und Vertriebskosten ausgeben.

„Auf dem chinesischen Markt verzeichnen die meisten Hersteller von Elektrofahrzeugen aufgrund des harten Wettbewerbs Verluste“, sagte Gong.„Die meisten von ihnen gaben höhere Preise für Lithium [ein Schlüsselmaterial für Elektroautobatterien] als Hauptgrund für die schlechte Leistung an, aber sie machten keine Gewinne, selbst als die Lithiumpreise stagnierten.“

Auf der Shanghai Auto Show im April war WM zusammen mit fünf anderen bekannten Start-ups zu Gast –Evergrande New Energy Auto, Qiantu Motor, Aiways, Enovate Motors und Niutron – verzichten auf die zehntägige Showcase-Veranstaltung, die größte Automobilmesse des Landes.

Diese Automobilhersteller haben entweder ihre Fabriken geschlossen oder keine neuen Aufträge mehr entgegengenommen, da ein heftiger Preiskampf seinen Tribut auf dem weltweit größten Automobil- und Elektromarkt forderte.

Im scharfen Kontrast dazuNio,XpengUndLi Auto, die drei größten EV-Start-ups des Festlandes, lockten in Abwesenheit des US-Automobilherstellers Tesla den größten Andrang in ihre Hallen, die jeweils rund 3.000 Quadratmeter Ausstellungsfläche umfassten.

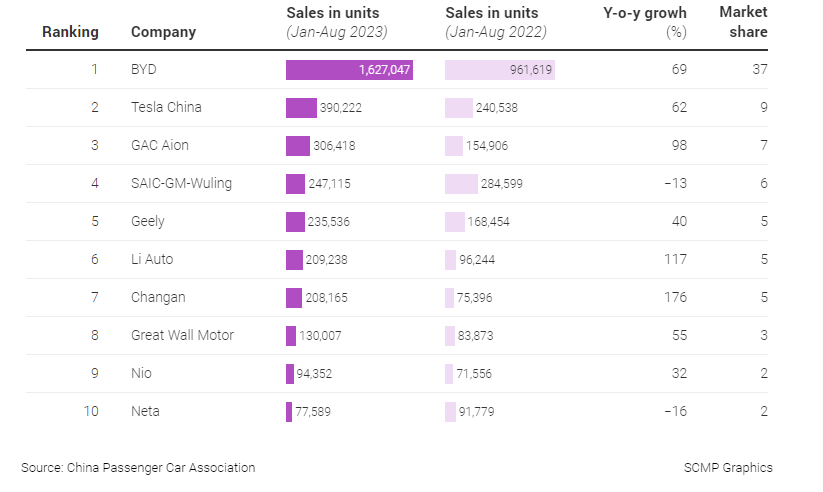

Top-Hersteller von Elektrofahrzeugen in China

„Der chinesische Markt für Elektrofahrzeuge hat eine hohe Messlatte“, sagte David Zhang, Gastprofessor am Huanghe Science and Technology College in Zhengzhou, Provinz Henan.„Ein Unternehmen muss genügend Mittel aufbringen, starke Produkte entwickeln und braucht ein effizientes Vertriebsteam, um im mörderischen Markt zu bestehen.Wenn einer von ihnen mit Finanzierungsengpässen oder mangelhaften Lieferungen zu kämpfen hat, sind seine Tage gezählt, es sei denn, er kann frisches Kapital erhalten.“

Chinas Wirtschaftswachstum hat sich in den letzten acht Jahren verlangsamt, was durch die sogenannte Null-Covid-Strategie der Regierung noch verschärft wurde, die zu einem Stellenabbau in den Bereichen Technologie, Immobilien und Tourismus geführt hat.Dies hat zu einem allgemeinen Rückgang der Ausgaben geführt, da die Verbraucher den Kauf teurer Artikel wie Autos und Immobilien zurückgestellt haben.

Insbesondere bei Elektrofahrzeugen ist der Wettbewerb zugunsten größerer Anbieter verzerrt, die Zugang zu hochwertigeren Batterien und besseren Designs haben und über größere Marketingbudgets verfügen.

William Li, Mitbegründer und CEO von Nio, prognostizierte im Jahr 2021, dass mindestens 40 Milliarden Yuan an Kapital erforderlich wären, damit ein EV-Start-up profitabel und autark werden könne.

He Xiaopeng, CEO von Xpeng, sagte im April, dass es bis 2027 nur noch acht Elektroauto-Monteure geben werde, da kleinere Unternehmen dem harten Wettbewerb in der schnell wachsenden Branche nicht standhalten könnten.

„Im Zuge des Übergangs der Automobilindustrie zur Elektrifizierung wird es mehrere Runden großer Ausscheidungen (von Automobilherstellern) geben“, sagte er.„Jeder Spieler muss hart arbeiten, um den Abstieg aus der Liga zu verhindern.“

Weder Nio noch Xpeng haben bisher einen Gewinn erwirtschaftet, während Li Auto erst seit dem Dezemberquartal letzten Jahres Quartalsgewinne meldet.

„In einem dynamischen Markt sollen EV-Start-ups eine Nische schaffen, um ihren eigenen Kundenstamm aufzubauen“, sagte Nio-Präsident Qin Lihong.„Als Hersteller von Premium-Elektrofahrzeugen wird Nio fest daran festhalten, uns als Konkurrent von Benzinautomarken wie BMW, Mercedes-Benz und Audi zu positionieren.Wir versuchen weiterhin, unsere Position im Premium-Automobilsegment zu festigen.“

Kleinere Unternehmen suchen nach Übersee, nachdem es ihnen nicht gelungen ist, auf dem Heimatmarkt nennenswert Fuß zu fassen.Zhang vom Huanghe Science and Technology College sagte, dass chinesische Hersteller von Elektrofahrzeugen, die Schwierigkeiten hatten, auf dem Heimatmarkt Fuß zu fassen, ins Ausland gingen, um neue Investoren anzulocken, während sie ums Überleben kämpften.

Das in Zhejiang ansässige Unternehmen Enovate Motors, das nicht zu den führenden chinesischen Herstellern von Elektrofahrzeugen zählt, kündigte einen entsprechenden Plan anBau einer Fabrik in Saudi-Arabien, nach einem Staatsbesuch von Präsident Xi Jinping im Königreich Anfang des Jahres.Der Automobilhersteller, der die Shanghai Electric Group zu einem der ersten Investoren zählt, unterzeichnete eine Vereinbarung mit den saudi-arabischen Behörden und dem Joint-Venture-Partner Sumou über die Errichtung eines Elektrofahrzeugwerks mit einer Jahreskapazität von 100.000 Einheiten.

Ein weiterer kleiner Akteur, Human Horizons mit Sitz in Shanghai, ein Hersteller von Luxus-Elektrofahrzeugen, der Autos für 80.000 US-Dollar zusammenbaut, gründete im Juni ein 5,6 Milliarden US-Dollar teures Unternehmen mit dem saudi-arabischen Investitionsministerium, um „Automobilforschung, -entwicklung, -herstellung und -verkäufe“ durchzuführen.Die einzige Marke von Human Horizon, HiPhi, ist gemessen an den monatlichen Verkäufen nicht in der Liste der 15 besten Elektrofahrzeuge Chinas vertreten.

„Die mehr als ein Dutzend gescheiterten Automobilhersteller haben die Schleusen geöffnet, damit in den kommenden zwei bis drei Jahren Hunderte von Verlierern auftauchen“, sagte Phate Zhang, Gründer von CnEVPost, einem in Shanghai ansässigen Datenanbieter für Elektrofahrzeuge.„Die meisten kleinen Elektroauto-Anbieter in China kämpfen mit finanzieller und politischer Unterstützung der lokalen Regierungen immer noch darum, Elektroautos der nächsten Generation zu entwickeln und zu bauen, während China sein Ziel der CO2-Neutralität verfolgt.Aber sie werden scheitern, sobald ihnen die Mittel ausgehen.“

Byton, ein Elektroauto-Start-up, das von der Stadtregierung von Nanjing und dem staatlichen Automobilhersteller FAW Group unterstützt wird, meldete im Juni dieses Jahres Insolvenz an, nachdem es ihm nicht gelang, die Produktion seines ersten Modells, des M-Byte Sport Utility Vehicle, das auf den Markt kam, anzukurbeln Debüt auf der Frankfurter Automobilausstellung 2019.

Das Unternehmen lieferte nie ein fertiges Auto an Kunden aus, während seine Hauptgeschäftseinheit, Nanjing Zhixing New Energy Vehicle Technology Development, nach einer Klage eines Gläubigers in die Insolvenz musste.Dies folgt auf das vom letzten JahrInsolvenzantragvon Beijing Judian Travel Technology, dem Joint Venture zwischen dem chinesischen Ride-Hailing-Riesen Didi Chuxing und Li Auto.

„Den kleinen Unternehmen, die nicht über starke Investoren verfügen, die ihr Autodesign und ihre Herstellung unterstützen, stehen regnerische Tage bevor“, sagte Cao Hua, Partner beim in Shanghai ansässigen Private-Equity-Unternehmen Unity Asset Management, das in Unternehmen der Fahrzeuglieferkette investiert.„Elektrofahrzeuge sind ein kapitalintensives Geschäft und bergen hohe Risiken für Unternehmen, insbesondere für Start-ups, die ihre Markenbekanntheit in diesem hart umkämpften Markt noch nicht aufgebaut haben.“

Zeitpunkt der Veröffentlichung: 09.10.2023